Editing: Χριστόφορος Κάσδαγλης

Διαχείριση δεδομένων & οπτικοποίηση: Σωτήρης Σιδέρης, Δάφνη Καράβολα, Κωνσταντίνα Μαλτεπιώτη

Βάζουμε κάτω από το μικροσκόπιο της δημοσιογραφικής έρευνας δεδομένων το χαρτοφυλάκιο κόκκινων δανείων Pillar της Eurobank. Πλοηγός μας, τα στοιχεία που το ίδιο το χαρτοφυλάκιο αποκαλύπτει στο ενημερωτικό του δελτίο (prospectus) με ημερομηνία 10 Οκτωβρίου 2019, το οποίο είναι αναρτημένο στην ιστοσελίδα της Κεντρικής Τράπεζας της Ιρλανδίας.

Στήριξε την ανεξάρτητη δημοσιογραφία του Reporters United εδώ!

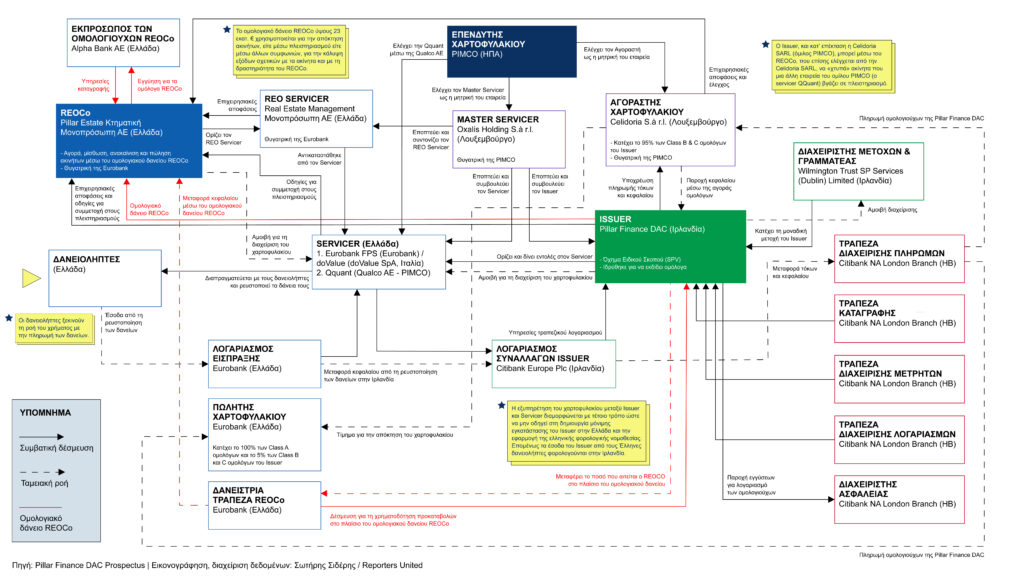

Ακολουθήσαμε τη δαιδαλώδη διαδρομή του χρήματος μεταξύ πέντε ομίλων εταιρειών και 19 εταιρικών σχημάτων που περιβάλλουν το Pillar εδρεύοντας σε πέντε χώρες, περιλαμβανομένων φορολογικών παραδείσων. Φτάσαμε στην καρδιά της τεράστιας μπάμπουσκας των αλλεπάλληλων σχέσεων ιδιοκτησίας μεταξύ τους, που μεταβάλλονται στον χρόνο σαν κινούμενη άμμος και με συνεχείς μεταξύ τους αγοραπωλησίες δανείων και ομολόγων.

Καταλήξαμε σε καίρια συμπεράσματα γι’ αυτό το αλισβερίσι, στο οποίο η ταυτότητα ιδιοκτητών, μετόχων, διοίκησης και του φορέα του ρίσκου της επιχειρηματικής δραστηριότητας χάνονται σε μια βαριά ομίχλη δημιουργικής λογιστικής κορυφαίου επιπέδου: στόχοι, η φοροαποφυγή, η μεγιστοποίηση ωφελειών από το πρόγραμμα «Ηρακλής» σε βάρος του ελληνικού Δημοσίου, η αδιαφάνεια ως προς τα κέρδη και τις ζημίες, η αποφυγή ανάληψης ευθυνών από εταιρείες που είναι γνωστές στην κοινή γνώμη -και άρα ελέγξιμες-, η απόκρυψη της πραγματικότητας πως συχνά ο εκποιητής γίνεται πλειοδότης και κάτοχος του εκπλειστηριασμένου ακινήτου.

Τελικά, το όλο σχήμα αποδεικνύεται μεθοδικά χτισμένο υπέρ των πιστωτών, με τον αδύναμο δανειολήπτη συνήθως από χέρι χαμένο.

Ο «ιστός» των εταιρειών γύρω από το Pillar

Το Pillar είναι ένα χαρτοφυλάκιο κυρίως ενυπόθηκων δανείων αξίας περί τα 2 δισ. ευρώ, που προήλθαν από την τράπεζα Eurobank Εργασίας ΑΕ ή από τράπεζες που ο όμιλος Eurobank είχε εξαγοράσει, «και είναι εξασφαλισμένα (στην πλειονότητα των περιπτώσεων) με ακίνητα κατοικίας ή άλλα ακίνητα στην Ελλάδα», όπως αναφέρεται στο ενημερωτικό δελτό (σελ. 1).

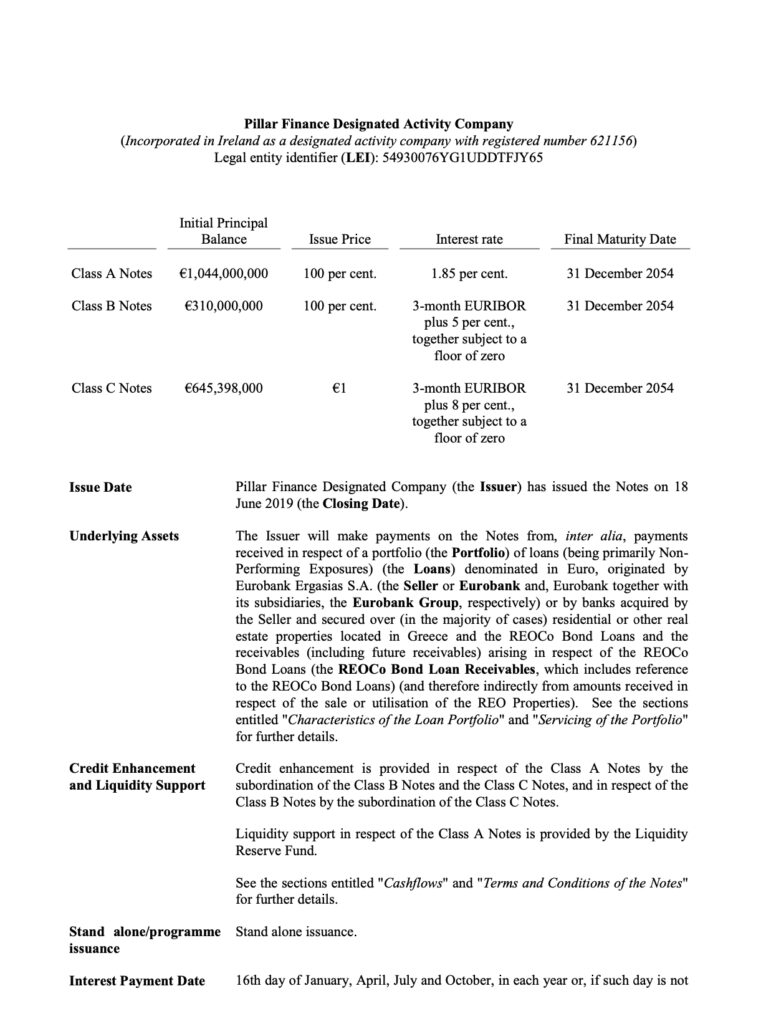

Στις 18 Ιουνίου 2019, η Pillar Finance Designated Company (Pillar Finance DAC) εξέδωσε το σύνολο των ομολόγων για το χαρτοφυλάκιο Pillar (ενημερωτικό δελτίο, σελ. 116). Τα ομόλογα είναι καταχωρημένα στην κύρια αγορά τίτλων του Euronext Dublin, δηλαδή στο κύριο ιρλανδικό χρηματιστήριο, που εποπτεύεται από την Κεντρική Τράπεζα της Ιρλανδίας.

Η Pillar Finance Designated Company (Pillar Finance DAC) είναι εταιρεία Όχημα Ειδικού Σκοπού (Special Purpose Vehicle – SPV). Ιδρύθηκε από την ιρλανδική Wilmington Trust SP (Dublin) Limited στην Ιρλανδία στις 16 Φεβρουαρίου 2018, εδρεύει στο Δουβλίνο και ειδικεύεται σε δομή υπηρεσιών χρηματοοικονομικών απαιτήσεων. Αποτελεί τον πυρήνα της συναλλακτικής δραστηριότητας γύρω από το χαρτοφυλάκιο Pillar, καθώς εκδίδει τους τίτλους-ομόλογα και ορίζει διάφορα μέρη του πολυπλόκαμου σχήματος, αναθέτοντάς τους συγκεκριμένους ρόλους.

Το ομόλογο είναι ουσιαστικά ένα δάνειο που χορηγείται σ’ ένα κράτος ή σε μια επιχείρηση από έναν επενδυτή, υπό τον όρο ότι το κράτος ή η επιχείρηση θα το επιστρέψουν με κάποιον τόκο. Γι’ αυτό τα ομόλογα -όπως τα δάνεια- έχουν ημερομηνία λήξης. Η διαπραγμάτευση των ομολόγων γίνεται στα χρηματιστήρια (όπως και των μετοχών). Ωστόσο, υπάρχει πάντα ο κίνδυνος το κράτος ή η επιχείρηση που τα έχει εκδώσει να χρεοκοπήσει και να μην μπορέσει να αποπληρώσει τον επενδυτή. Βέβαια, είναι πολύ πιο πιθανή η χρεοκοπία μιας εταιρείας παρά ενός κράτους.

Στη συγκεκριμένη περίπτωση, και μέσω του προγράμματος τιτλοποίησης κόκκινων δανείων «Ηρακλής», το ελληνικό κράτος έχει εγγυηθεί να πληρώσει τη διαφορά στους ομολογιούχους επενδυτές των Class A ομολόγων (βλέπε παρακάτω) και μέχρι 18,7 δισ. ευρώ, σε περίπτωση που το ποσό το οποίο θα συγκεντρωθεί από πλειστηριασμούς και λοιπές ρυθμίσεις δεν επαρκέσει.

Αυτές οι εγγυήσεις είναι το «μεγάλο κίνητρο που έχουν [τα fund] για να αγοράσουν δάνεια από τις ελληνικές τράπεζες», επισημαίνει στο Reporters United ο καθηγητής Διεθνούς Τραπεζικού Δικαίου και Χρηματοοικονομικών στο Πανεπιστήμιο του Εδιμβούργου κ. Αιμίλιος Αυγουλέας. Για την εγγύηση αυτή, το κράτος παίρνει την προμήθεια που προβλέπεται από την αγορά.

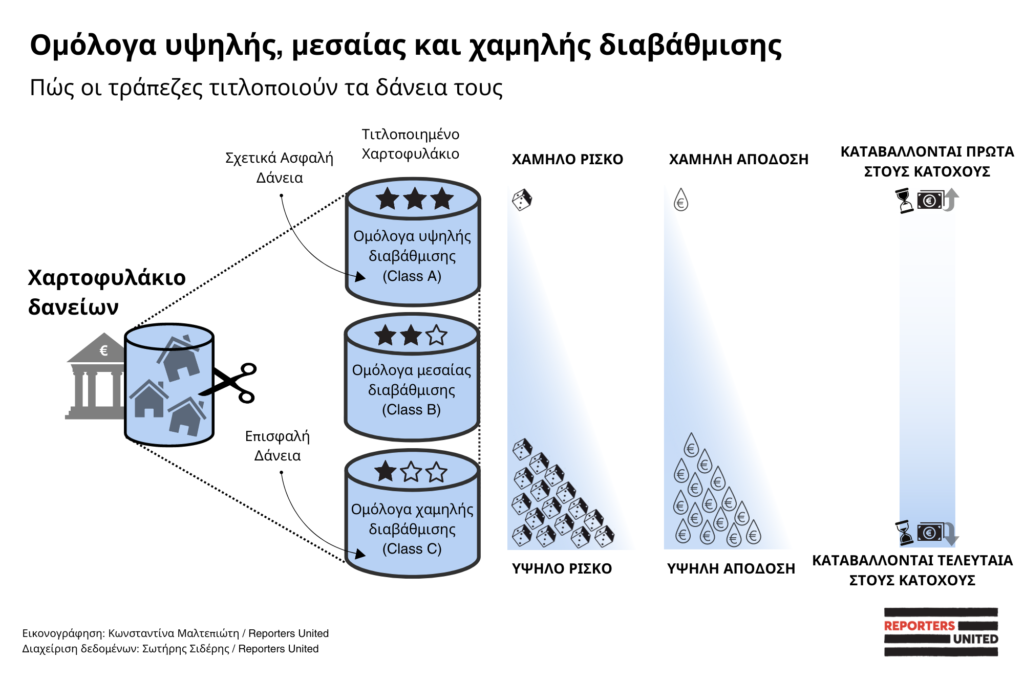

Την πρώτη ημέρα έκδοσης των ομολόγων, η Eurobank αγόρασε το 100% των ομολόγων κάθε κλάσης, επομένως και το αρχικό τους κεφάλαιο. Υπάρχουν τρεις κλάσεις ομολόγων: Class A (υψηλής διαβάθμισης), Class B (μεσαίας διαβάθμισης), και Class C (χαμηλής διαβάθμισης). Καθεμία έχει το δικό της αρχικό κεφάλαιο (δείτε αναλυτικά στη στήλη «Initial Principal Balance» / «Αρχικό Κεφάλαιο», σελ. 1).

Τα Class A είναι τα πιο προνομιακά ομόλογα, αυτά δηλαδή που θα πληρωθούν κατά προτεραιότητα σε περίπτωση εξόφλησης – γι’ αυτό έχουν τον χαμηλότερο κίνδυνο, και επομένως το χαμηλότερο επιτόκιο. Τα Class B έχουν σχετικά υψηλότερο κίνδυνο και υψηλότερο επιτόκιο, ενώ τα Class C τον υψηλότερο κίνδυνο και το υψηλότερο επιτόκιο.

Τον Σεπτέμβριο του 2019, η παγκόσμια εταιρεία διαχείρισης επενδύσεων Pimco εξαγόρασε μέσω της θυγατρικής της εταιρείας Celidoria το 95% των ομολόγων ενδιάμεσης και χαμηλής διαβάθμισης της τιτλοποίησης «κόκκινων» δανείων του χαρτοφυλακίου Pillar από τη Eurobank, έναντι 102,5 εκατ. ευρώ. Η τράπεζα διακράτησε το υπόλοιπο 5%, καθώς και το 100% των τίτλων πρώτης διαβάθμισης.

Γιατί πούλησε η Eurobank τους τίτλους; Γιατί, όπως επισημαίνει και μελέτη του ΙΜΕ-ΓΕΣΒΕΕ (Ινστιτούτο Μικρών Επιχειρήσεων της Γενικής Συνομοσπονδίας Επαγγελματιών Βιοτεχνών Εμπόρων Ελλάδας), μόλις ξεφορτωθεί η τράπεζα έναν ικανό αριθμό ομολόγων χαμηλής και μεσαίας διαβάθμισης, αφαιρείται από τους ισολογισμούς της το αντίστοιχο ποσό αυτού του «κακού χρέους» (γίνεται δηλαδή η λεγόμενη λογιστική απο-αναγνώριση), άρα τα οικονομικά της εμφανίζονται πιο υγιή.

Αυτός εξάλλου είναι και ο σκοπός του «Ηρακλή». Σύμφωνα με οικονομικές καταστάσεις της ίδιας της Eurobank, με την πώληση αυτών των ομολόγων, «η Eurobank Holdings έπαψε να ελέγχει το SPV», ενώ «αποαναγνώρισε το υποκείμενο χαρτοφυλάκιο δανείων στο σύνολό του, εφόσον μετέφερε ουσιαστικά όλο τον κίνδυνο και τις αμοιβές από την ιδιοκτησία του υποκείμενου χαρτοφυλακίου δανείων».

Στο παρακάτω γράφημα βλέπουμε πώς διακλαδώνεται το πλέγμα των εταιρειών γύρω από το χαρτοφυλάκιο Pillar:

Ας ξεχωρίσουμε εδώ τους τρεις βασικούς παίκτες που θα μας απασχολήσουν στο ρεπορτάζ:

- Τη Eurobank FPS Loans and Credits Claim Management S.A., θυγατρική της Eurobank, που ήταν ο αρχικός servicer, δηλαδή η εταιρεία που διαχειρίζεται την καθημερινή εξυπηρέτηση των τιτλοποιημένων δανείων. Στη συνέχεια (το 2020), εξαγοράστηκε από -και συγχωνεύθηκε με- την doValue, η οποία εκτελούσε καθήκοντα servicer μέχρι τις 16 Μαΐου 2023, οπότε αντικαταστάθηκε από την QQuant.

Η QQuant είναι μέλος του ομίλου Qualco. Ο όμιλος Qualco δραστηριοποιείται και στην αγορά real estate, καθώς ίδρυσε το 2019 στην Κύπρο την εταιρεία διαχείρισης ακινήτων Q Real Estate Services (QRES), η οποία ήδη το 2021 διαχειριζόταν ακίνητα αξίας άνω του μισού δισεκατομμυρίου σε Ελλάδα και Κύπρο.

Η βασική αρμοδιότητα του servicer είναι να διαχειρίζεται τα δάνεια, να διενεργεί πωλήσεις χαρτοφυλακίων και πλειστηριασμούς και να παρέχει συναφείς υπηρεσίες. Η εξυπηρέτηση του χαρτοφυλακίου από τον servicer μπορεί να τερματιστεί από τον εκδότη (Pillar) και από τον διαχειριστή εγγυήσεων (Security Trustee, εδώ τη Citibank N.A., London Branch).

Αυτό ενδέχεται να συμβεί για παράδειγμα όταν ο servicer δεν μπορεί να εκπληρώσει τις υποχρεώσεις του, όπως όταν αδυνατεί να πουλήσει ένα ακίνητο που έχει περιέλθει στην κυριότητα αδελφής εταιρείας που το διαχειρίζεται (REOCo, βλέπε παρακάτω) σε κατάλληλο χρόνο ή/και σε τιμή που θα καλύψει τα σχετικά κόστη ή όταν οι καθυστερήσεις και τα πρόσθετα κόστη οδηγήσουν σε αύξηση των εξόδων και σε καθυστέρηση των πληρωμών προς τους κατόχους των ομολόγων.

Έχει ενδιαφέρον ότι για το χαρτοφυλάκιο Pillar έχουν μέχρι στιγμής υπάρξει τρεις διαφορετικοί servicers: αρχικά η Eurobank FPS, έπειτα η DoValue και τώρα η QQuant.

Η QQuant είναι η τέταρτη μεγαλύτερη εταιρεία διαχείρισης κόκκινων δανείων στην Ελλάδα και ανήκει στον όμιλο Qualco, του οποίου, όπως έχει δημοσιευτεί, βασικός μέτοχος είναι η Pimco. Υπενθυμίζεται ότι η Pimco μέσω της θυγατρικής της Celidoria έχει αγοράσει το 95% των ομολόγων Class B και C – δηλαδή η ίδια εταιρεία που ελέγχει σήμερα το χαρτοφυλάκιο Pillar (η Pimco μέσω της Celidoria) ελέγχει πλέον, μέσω εταιρείας ομίλου στον οποίο είναι βασικός μέτοχος (Qualco), και τον servicer του Pillar (QQuant).

- Την Pillar Estate Κτηματική Μονοπρόσωπη AE, η οποία είναι Real Estate Owned Company – εφεξής REOCο. Οι REOCo, σύμφωνα με την S&P Global, είναι οντότητες περιορισμένου σκοπού με στόχο την απόκτηση και διαχείριση ακίνητης περιουσίας που είτε περιλαμβάνεται ήδη στο χαρτοφυλάκιο εξασφαλισμένων δανείων ή αναμένεται να ανακτηθεί.

Όταν ο φορέας διαχείρισης του δανείου, για παράδειγμα ο servicer, δεν μπορεί να πουλήσει ένα ακίνητο ή άλλο προεπιλεγμένο περιουσιακό στοιχείο σε διαδικασία ανοιχτής πώλησης ή πλειστηριασμό, αυτό γίνεται Real Estate Owned (REO), δηλαδή περιουσία που πλέον ανήκει στον δανειστή / servicer. Γι’ αυτό τα περιουσιακά στοιχεία REO αποκαλούνται και «σπίτια που ανήκουν στην τράπεζα».

Η Pillar Estate Κτηματική Μονοπρόσωπη AE (o REOCo) ιδρύθηκε στις 7 Ιουνίου 2019, δηλαδή 11 ημέρες νωρίτερα από την ημέρα έκδοσης των ομολόγων από την Pillar DAC. Το αρχικό μετοχικό κεφάλαιο της Pillar Estate ήταν 25.000 ευρώ και σκοπός της είναι η δραστηριοποίηση στην αγορά του real estate – δηλαδή η απόκτηση, ανάπτυξη και εκμετάλλευση ακινήτων. Το 100% των μετοχών της κατέχονται από τη Eurobank Ergasias Υπηρεσιών και Συμμετοχών Ανώνυμη Εταιρεία – Eurobank Holdings. Σύμφωνα όμως με τις οικονομικές καταστάσεις της Pillar Estate Κτηματικής, η μοναδική μέτοχός της, η Eurobank Holdings, «δεν μπορεί πια να επηρεάσει τις βασικές δραστηριότητες της Pillar Estate, ακριβώς λόγω της πώλησης του 95% των τίτλων ενδιάμεσης και χαμηλής διασφάλισης της Pillar DAC στη θυγατρική τής Pimco, Celidoria SARL».

Αν πράγματι δεν μπορεί να τις επηρεάσει, η εταιρεία που τιτλοποίησε τα κόκκινα δάνεια (Pillar), και κατ’ επέκταση η Celidoria SARL που κατέχει πλέον το 95% των τίτλων ενδιάμεσης-χαμηλής διαβάθμισης της Pillar, μπορεί μέσω εταιρείας με «συγγενικό» ΑΦΜ (REOCo Pillar Estate Κτηματική Μονοπρόσωπη AE) που επίσης ελέγχεται από την Celidoria SARL όπως εξηγείται παραπάνω, να «χτυπά» ακίνητα που μια άλλη εταιρεία με συγγενικό ΑΦΜ (ο servicer QQuant, ομίλου στον οποίο βασικός μέτοχος είναι η Pimco, της οποίας Pimco θυγατρική είναι και η Celidoria) βγάζει σε πλειστηριασμό.

- Τη Real Estate Management Μονοπρόσωπη ΑΕ. Αυτή ήταν ο REO servicer, δηλαδή η εταιρεία που διαχειριζόταν τα υποθηκευμένα ακίνητα. (Σε αντίθεση με τον servicer, που διαχειρίζεται κυρίως τα δάνεια και την εξοφλητική τους διαδικασία, τη διεκπεραίωση κατασχέσεων κ.λπ., ο REO servicer διαχειρίζεται με όρους real esate τα ακίνητα που έχουν κατασχεθεί από τον δανειστή.) Έπειτα, αντικαταστάθηκε από την Eurobank FPS Loans and Credits Claim Management S.A.

Στο ενημερωτικό δελτίο γίνεται εκτεταμένη αναφορά στους πλειστηριασμούς και εξηγείται το πώς η εταιρεία με ρόλο REO servicer, σε συνεννόηση με την εκδότρια Pillar DAC που θα ενεργεί υπό τις οδηγίες του master servicer, δηλαδή της Oxalis Holding S.à r.l (ενημερωτικό δελτίο, σελ. 111), θα υποδεικνύει ιδιοκτησίες για τις οποίες «θα μπορεί να καταθέτει προσφορά για πλειστηριασμούς στο όνομα της REOCo [σσ: ασχολείται με αγορά, μίσθωση, ανακαίνιση και πώληση ακινήτων] (…) (σελ. 137). (Αξίζει να σημειωθεί ότι στο εταιρικό προφίλ της Celidoria, η Oxalis εμφανίζεται ως συνεργαζόμενη εταιρεία με έδρα το Λουξεμβούργο και έχει την ίδια διεύθυνση με την Celidoria.)

Ο master servicer, εδώ η Oxalis Holding S.à r.l, είναι με απλά λόγια ο γενικός συντονιστής: σαν άλλη «θεά Κάλι», κατευθύνει, επιβλέπει και συντονίζει τα πολλά της «χέρια»: τις δραστηριότητες του Issuer (Pillar DAC), του servicer και του REO servicer. Λαμβάνει στρατηγικές αποφάσεις για τη διαχείριση του χαρτοφυλακίου και των ακινήτων REO.

Η έδρα στην Ιρλανδία, τα ακίνητα στην Ελλάδα

Είναι σύνηθες φαινόμενο οι εταιρείες ειδικού σκοπού (Special Purpose Vehicle) να επιλέγουν μια «φιλική φορολογική έδρα», όπως διαφημίζεται στο ενημερωτικό δελτίο (σελ 51). Η έδρα αυτή συχνά είναι η Ιρλανδία. Σύμφωνα με τον καθηγητή Αυγουλέα, τα SPV δημιουργούνται κυρίως «για λόγους bankruptcy remoteness [σ.σ.: περιορισμού του ρίσκου χρεοκοπίας], δηλαδή αν υπάρχουν αξιώσεις από πιστωτές του fund, να μην πηγαίνουν στο fund αλλά στο όχημα ειδικού σκοπού, το οποίο έχει δική του νομική προσωπικότητα και υποτίθεται ότι είναι ανεξάρτητο από το fund».

«Έχουμε πιστωτικές ροές οι οποίες στην πορεία μπορεί να δημιουργήσουν επενδυτικές φούσκες και συστημικό κίνδυνο, κάτω από τη μύτη των εποπτικών αρχών»

Αιμίλιος Αυγουλέας, Καθηγητής Διεθνούς Τραπεζικού Δικαίου

«Επίσης, είναι πολύ συνηθισμένο όταν δημιουργείς μια επενδυτική δραστηριότητα να την εντάσσεις κάπου όπου να μην έχει οργανική σχέση με τον ίδιο τον οργανισμό που διαχειρίζεται την επενδυτική δραστηριότητα. Εξ ου και η Ιρλανδία είναι πολύ δημοφιλής προορισμός για όλα αυτά τα επενδυτικά οχήματα ή οχήματα ειδικού σκοπού. Αλλά ο κύριος λόγος είναι για να μην μπορούν να εγερθούν αξιώσεις εναντίον του κεφαλαίου από πιστωτές ή από όσους έχουν διαφορές με το επενδυτικό κεφάλαιο… Είναι παλιά τεχνική, δεν έχει δημιουργηθεί αποκλειστικά για την Ελλάδα. Είναι κάτι που χρησιμοποιήθηκε ευρέως και στις ΗΠΑ πριν από την πρόσφατη κρίση», εξηγεί ο καθηγητής. Ωστόσο, «κάποιες φορές το SPV δημιουργείται και για φοροαποφυγή».

Γιατί όμως τo SPV δεν φορολογείται στην Ελλάδα; Γιατί «είναι πολύ δύσκολο να αποδείξει κανείς ότι η πραγματική έδρα των εργασιών του fund είναι στην Ελλάδα». Τα SPV είναι κομμάτι του σκιώδους τραπεζικού συστήματος, το οποίο λειτουργεί νόμιμα. Παρ’ όλ’ αυτά, «έχουμε πιστωτικές ροές οι οποίες στην πορεία μπορεί να δημιουργήσουν επενδυτικές φούσκες και συστημικό κίνδυνο, κάτω από τη μύτη των εποπτικών αρχών». Το σκιώδες τραπεζικό σύστημα προϋπήρχε, «γι’ αυτό κατέρρευσε η Lehman Brothers, για παράδειγμα».

Ο οικονομολόγος και διδάσκων στο ΕΚΠΑ Νίκος Στραβελάκης, προκρίνει το γεγονός ότι οι αγοραστές των δανείων αρνούνται να έχουν ελληνικό ΑΦΜ, γιατί «προσπαθούν να μην πληρώσουν φόρο στα πιθανά κέρδη που θα βγάλουν».

Η διατήρηση φορολογικής έδρας εκτός Ελλάδας σημαίνει πως τα ποσά που εισπράττουν αυτές οι εταιρείες στην Ελλάδα καταλήγουν να φορολογούνται εκεί όπου διατηρούν φορολογική έδρα, εν προκειμένω στην Ιρλανδία. Σε κάθε περίπτωση ενισχύουν την οικονομία της Ιρλανδίας, καθώς, ακόμα και αν εκεί ο φόρος είναι ελάχιστος ή μηδενικός, δημιουργούν «ανάπτυξη».

Τα δε ποσά που «κάνουν φτερά» για το εξωτερικό είναι τεράστια: Η αξία των υπό διαχείριση δανείων από τους servicers ήταν 69,466 δισ. ευρώ στο τέλος του δ΄τριμήνου του 2023, σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδος. Από αυτά, τα υπό διαχείριση στεγαστικά δάνεια διαμορφώθηκαν σε 21,646 δισ. ευρώ – το ⅓ δηλαδή.

Ζητήσαμε επανειλημμένα συνέντευξη από τον Γραμματέα του ΜέΡΑ25 Γιάνη Βαρουφάκη για να συζητήσουμε λεπτομερώς το θέμα των κόκκινων δανείων, το οποίο το κόμμα του αναδεικνύει συστηματικά, ωστόσο συναντήσαμε κλειστές πόρτες.

Η ακτινογραφία του χαρτοφυλακίου Pillar

Το χαρτοφυλάκιο Pillar στην αρχική του σύνθεση αφορούσε 33.477 δανειολήπτες, φυσικά ή νομικά πρόσωπα. Ο κάθε δανειολήπτης (που μπορεί να έχει ένα ή περισσότερα δάνεια) χρωστά κατά μέσον όρο 59.738,66 ευρώ. Η συνολική ακαθάριστη αξία του χαρτοφυλακίου, δηλαδή το σύνολο των αρχικών δανείων που αυτό περιλαμβάνει, είναι 1.999.434.406,89 ευρώ.

Εφόσον η συνολική αξία των κόκκινων δανείων που διαχειρίζονται οι Εταιρείες Διαχείρισης Απαιτήσεων από Δάνεια και Πιστώσεις ανέρχεται σε 70 δισ. ευρώ, το Pillar αποτελεί περί το 2,8% των κόκκινων δανείων που διαχειρίζονται όλοι οι servicers.

Θέσεις και χρήσεις των πλειστηριαζόμενων ακινήτων του χαρτοφυλακίου Pillar

Ο διαδραστικός χάρτης καλύπτει την περίοδο Μάρτιος 2019-Ιανουάριος 2024. Το μέγεθος κάθε κύκλου αναπαριστά την τιμή εκκίνησης του ακινήτου στον πλειστηριασμό, ενώ το χρώμα του κύκλου αναπαριστά τη χρήση του. Μπορείτε να εξερευνήσετε τα ακίνητα σε όλη τη χώρα και να εστιάσετε σε επίπεδο δρόμου. Μετακινώντας τον δείκτη του ποντικιού πάνω από τα σημεία κάθε ακινήτου, μπορείτε να δείτε λεπτομέρειες για τη θέση και τη χρήση του, ημερομηνία, τιμή εκκίνησης και κατάσταση του πλειστηριασμού, καθώς και το εμβαδόν και το έτος κατασκευής του ακινήτου.

Έχει ιδιαίτερο ενδιαφέρον το πώς κατανέμονται τα δάνεια του χαρτοφυλακίου. Το 5% των κορυφαίων δανειοληπτών αντιπροσωπεύει το 23,01% της συνολικής ακαθάριστης αξίας του χαρτοφυλακίου, δηλαδή σε ένα πολύ μικρό ποσοστό των δανειοληπτών αντιστοιχεί σχεδόν το ¼ της αξίας του χαρτοφυλακίου. Το επόμενο 5% των δανειοληπτών αντιπροσωπεύει το 12,26% της συνολικής ακαθάριστης αξίας του χαρτοφυλακίου. Με άλλα λόγια, αρκεί αυτοί οι λίγοι μεγάλοι δανειολήπτες να μην μπορούν να εξυπηρετήσουν τα δάνειά τους για να έχει το χαρτοφυλάκιο πρόβλημα αποδοτικότητας.

Τα περισσότερα σε αριθμό δάνεια του χαρτοφυλακίου Pillar είναι τα μικρά – μέχρι 20.000 ευρώ. Παρότι όμως αυτά αποτελούν το 33,76% των δανείων, αντιστοιχούν μόλις στο 9,51% της ακαθάριστης αξίας του χαρτοφυλακίου. Το 29,10% της συνολικής αξίας των δανείων του Pillar αποτελούν τα δάνεια 50.000-100.000 ευρώ. Υπάρχει ένα μικρό ποσοστό δανείων (1,43%) με αξία πάνω από 200 χιλιάδες ευρώ, που ωστόσο αντιστοιχεί στο 10,77% της ακαθάριστης αξίας του χαρτοφυλακίου.

Ενδιαφέρον έχει και η ωρίμανση των δανείων, δηλαδή το πόσο παλιά έχουν συναφθεί. Το μεγαλύτερο ποσοστό (29,31%) είναι δάνεια που συνήφθησαν πέντε έως οκτώ χρόνια πριν τον Σεπτέμβριο του 2018 (στην αρχή και κατά τη δεκαετία της οικονομικής κρίσης, δηλαδή) και αντιστοιχούν στο 20,55% της ακαθάριστης αξίας του χαρτοφυλακίου.

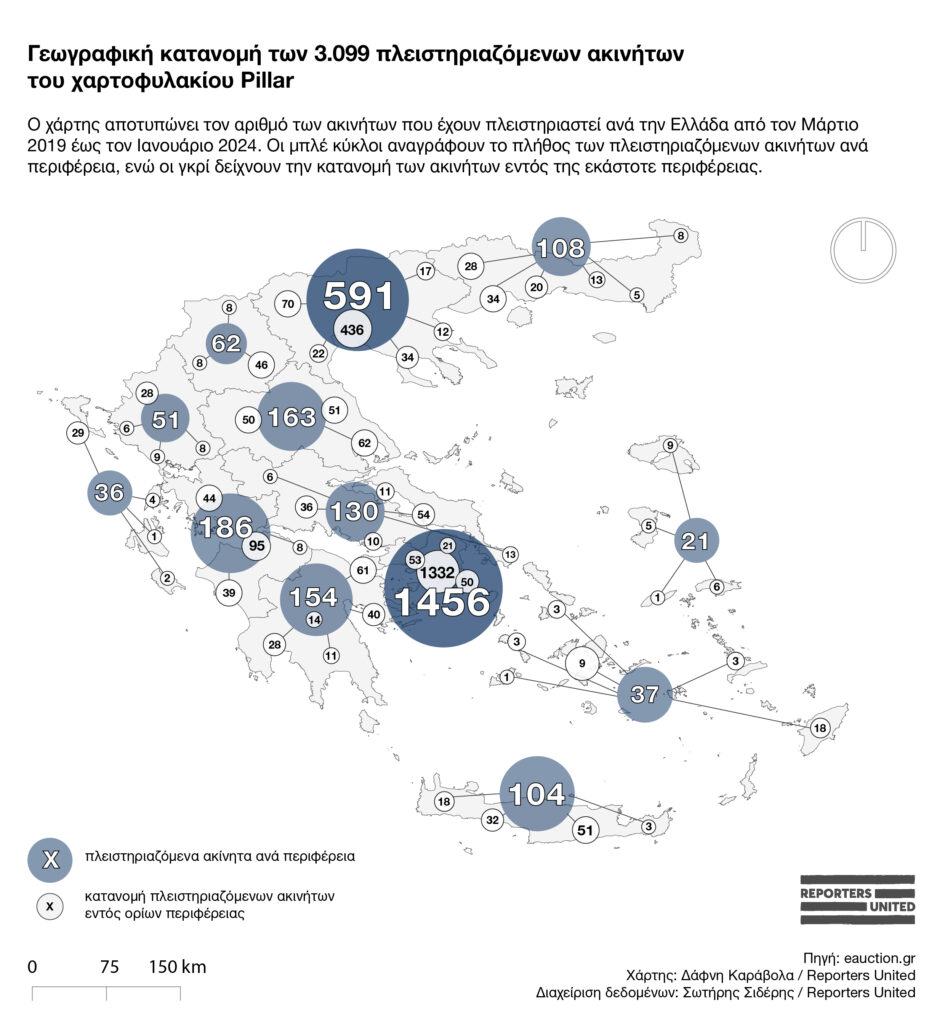

Η γεωγραφία της υπερχρέωσης

Η μερίδα του λέοντος (50%) της αξίας των ιδιοκτησιών, που αντιστοιχεί στο 40,7% των δανείων του χαρτοφυλακίου, εντοπίζεται στην ευρύτερη περιοχή της Αθήνας. Οι περιοχές με χαμηλότερη συμμετοχή είναι τα Κύθηρα και τα νησιά του Αιγαίου, η Κρήτη, η Θεσσαλία, η Ήπειρος και η Κέρκυρα.

Συγκεντρώσαμε και αναλύσαμε τα δεδομένα από την επίσημη ηλεκτρονική πλατφόρμα πλειστηριασμών του ελληνικού κράτους eauction.gr κατά την περίοδο Μάρτιος 2019-Ιανουάριος 2024. Τα στοιχεία αφορούν ολόκληρη τη χώρα. Μέσω αυτών είναι εύκολο να εντοπίσει κανείς κάθε ιδιοκτησία που ανέβηκε στην πλατφόρμα σε οποιαδήποτε χρονική στιγμή της προαναφερθείσας περιόδου. Από το σύνολο των στοιχείων της πλατφόρμας, ξεχωρίσαμε και αναλύσαμε όλα όσα αφορούν το χαρτοφυλάκιο Pillar.

Τα βασικά συμπεράσματα σε σχέση με το χαρτοφυλάκιο Pillar μπορούν να συνοψιστούν ως εξής:

Στο προαναφερθέν διάστημα διενεργήθηκαν 4.820 εγγραφές / πλειστηριασμοί από doValue, QQuant και Eurobank. Από αυτούς, οι 3.099 αφορούν μοναδικές ιδιοκτησίες. Με άλλα λόγια, τα υποθηκευμένα ακίνητα που έχουν βγει στο σφυρί είναι 3.099, απλώς κάποια από αυτά εκπλειστηριάστηκαν πάνω από μία φορά – κι έτσι προκύπτει μεγαλύτερος αριθμός πλειστηριασμών.

Τα στοιχεία παρουσιάζουν μια πυκνότερη συγκέντρωση ακινήτων σε αστικές περιοχές, με έντονη την παρουσία τους στις μεγάλες αστικές περιφέρειες της Αττικής και της Θεσσαλονίκης. Συνοπτικά, η μεγάλη πλειοψηφία των εκπλειστηριασμένων ακινήτων του Pillar, τα περισσότερα εκ των οποίων βρίσκονται στην Αττική, είναι οικιστικά ακίνητα μικρότερα των 90 τ.μ. και παλαιότερα των 40 ετών. Πιο συγκεκριμένα, στον Δήμο Αθηναίων έχουν εκπλειστηριαστεί 268 οικιστικά ακίνητα με μέση τιμή επιφάνεια τα 69.55 τμ. και μέση τιμή παλαιότητας τα 54 έτη. Ακολουθεί ο Δήμος Πειραιά με 91 οικιστικά ακίνητα μέσης επιφάνειας 68 τ.μ και μέσης παλαιότητας 47 ετών. Στην τρίτη θέση βρίσκεται ο Δήμος Θεσσαλονίκης με 78 οικιστικά ακίνητα μέσης επιφάνειας 69.2 τ.μ και μέση τιμή παλαιότητας τα 53 έτη.

Συνοπτικά, η μεγάλη πλειοψηφία των εκπλειστηριασμένων ακινήτων του Pillar είναι οικιστικά ακίνητα – τα περισσότερα εκ των οποίων βρίσκονται στην Αττική, είναι μικρότερα των 90 τ.μ. και παλαιότερα των 40 ετών.

Πιο συγκεκριμένα, για τα εκπλειστηριασμένα ακίνητα του Pillar, το μέσο μέγεθος των 3.099 ιδιοκτησιών είναι 80 τ.μ. και η μέση παλαιότητά τους τα 42 έτη.

Σε σχετική ερώτησή μας, η Eurobank απάντησε πως «σχετικά με τους πλειστηριασμούς ακινήτων που έχει επισπεύσει η Pillar Finance DAC [σ.σ.: το διάστημα Μάρτιος 2019-Μάρτιος 2024], σύμφωνα με την ενημέρωση που έχει η Eurobank ως senior ομολογιούχος, αυτοί είναι περίπου 130 τον αριθμό».

Καταρχάς, όπως έχουμε παραπάνω περιγράψει, η Pillar Finance DAC δεν επισπεύδει η ίδια πλειστηριασμούς απευθείας – αυτή είναι αποκλειστική αρμοδιότητα του εκάστοτε servicer (της doValue αρχικά, της QQuant στη συνέχεια).

Το κυριότερο όμως πρόβλημα ήταν η διαφορά μεταξύ των 130 ακινήτων που ανέφερε η τράπεζα ως εκπλειστηριασμένων από το χαρτοφυλάκιο Pillar και των 3.099 που προκύπτει από το ρεπορτάζ μας (doValue: 3.026, QQuant: 71, Eurobank: 2). Δεδομένου ότι η απόκλιση αυτή ήταν τεράστια, επανήλθαμε με νέα διευκρινιστική ερώτηση στη Eurobank.

Οι αγοραστές των δανείων αρνούνται να έχουν ελληνικό ΑΦΜ, γιατί «προσπαθούν να μην πληρώσουν φόρο στα πιθανά κέρδη που θα βγάλουν».

Νίκος Στραβελάκης, οικονομολόγος

Στην απάντησή της, η τράπεζα αναγνώρισε ότι οι πλειστηριασμοί στο πλαίσιο του Pillar είναι 4.490, στους οποίους περιλαμβάνονται προγραμματισμένοι, ακυρωθέντες, άγονοι και επιτυχημένοι πλειστηριασμοί. Η Eurobank σημειώνει ότι από τους 4.490 πλειστηριασμούς, οι επιτυχημένοι είναι 974 και αντιστοιχούν σε 426 οριζόντιες ιδιοκτησίες οι οποίες «κατά εκτίμηση, αντιστοιχούν σε περίπου 150 ακίνητα (τα 130 που είχαμε στην προηγούμενη απάντηση μας αντιστοιχούσαν σε προγενέστερη ημερομηνία)…». (Όλες οι απαντήσεις της Eurobank εδώ.)

Είναι ενδιαφέρον ότι ενώ ο «Ηρακλής» βασίζεται στην αποξένωση της δανείστριας τράπεζας από τα κόκκινα δάνεια και την τύχη των ακινήτων, η τράπεζα δεν απαντά ότι δεν σχετίζεται πια με τα ακίνητα και άρα με τα όποια κέρδη ή ζημίες προκύψουν από τον πλειστηριασμό τους, αλλά μας δίνει πληροφορίες για την τύχη τους, αναγνωρίζοντας έτσι εμμέσως πλην σαφώς την εμπλοκή της. Είναι δε χαρακτηριστικό ότι μετέρχεται για τον εαυτό της τον όρο «senior ομολογιούχος», κάτι που μαρτυρά την προσκόλλησή της στο όλο σχήμα. Επιβεβαιώνει κατ’ αυτόν τον τρόπο το συμπέρασμα της έρευνάς μας ότι η τράπεζα απολαμβάνει όλα τα προνόμια που απορρέουν από την «αποξένωση», χάρη σε ένα εικονικό σχήμα που της επιτρέπει να μην κόβει τον ομφάλιο λώρο και να συμμετέχει προνομιακά στη διανομή των υπεραξιών που προκύπτουν.

Ερωτήσεις στείλαμε επίσης στην Τράπεζα της Ελλάδος (ΤτΕ). Οι απαντήσεις της ωστόσο ήταν αρκετά γενικές στα περισσότερα από τα ερωτήματα που της θέσαμε. Μεταξύ άλλων, απάντησε πως «για την αποτροπή περιπτώσεων συγκρούσεων συμφερόντων κατά τη διαχείριση κόκκινων δανείων και την εκποίηση ακινήτων, λαμβάνονται συγκεκριμένα μέτρα». (Όλες οι απαντήσεις της ΤτΕ εδώ.)

Το υπουργείο Οικονομικών και η QQuant δεν απάντησαν στις ερωτήσεις που τους στείλαμε. Σε περίπτωση που μετά τη δημοσίευση λάβουμε άλλη απάντηση, θα τη δημοσιεύσουμε αμέσως.

Το γεγονός ότι η Eurobank θεώρησε καλό να απαντήσει ενώ η QQuant αδιαφόρησε επιδεικτικά, επιβεβαιώνει το εύρημα της έρευνας ότι ένας από τους βασικούς στόχους αυτής της πολύπλοκης δομής είναι να επιρρίψει το «πολιτικό» ρίσκο της εκποίησης των ακινήτων σε φορείς που δεν είναι ευάλωτοι στην κοινωνική πίεση. Με την έρευνά μας και με τις ερωτήσεις, επαναφέραμε την πίεση εκεί που έπρεπε.

Ανακαλύψαμε τον νικητή των πλειστηριασμών!

Για τις ανάγκες αυτού του ρεπορτάζ χρειάστηκε να εξερευνήσουμε την πλατφόρμα πλειστηριασμών του ελληνικού Δημοσίου και να προσπαθήσουμε να συγκεντρώσουμε και να ταξινομήσουμε με ποικίλα κριτήρια όλα τα διαθέσιμα στοιχεία από τους πλειστηριασμούς ακινήτων που έχουν πραγματοποιηθεί στην Ελλάδα την τελευταία πενταετία.

Εν συνεχεία, απομονώσαμε τους πλειστηριασμούς που αφορούσαν ακίνητα του χαρτοφυλακίου Pillar, στην προσπάθειά μας να αποκωδικοποιήσουμε όλο το πλαίσιο μέσα στο οποίο η ακίνητη περιουσία των υπερχρεωμένων νοικοκυριών που απέτυχαν να εκπληρώσουν τις υποχρεώσεις τους προς τις τράπεζες περνάει σε χέρια τρίτων, τις τεχνικές μέσω των οποίων τα κόκκινα δάνεια γεννούν υπεραξίες και τον τόπο με τον οποίο αυτές διανέμονται μέσω φανερών και κρυφών παρατραπεζικών συναλλαγών.

Απέμενε ένα τελευταίο βήμα, το πιο δύσκολο: Να ανακαλύψουμε σε ποια χέρια καταλήγουν τα σπίτια του κοσμάκη.

Διανύσαμε αυτό το τελευταίο μίλι της έρευνας διασταυρώνοντας με επιμονή και υπομονή τα στοιχεία του κάθε πλειστηριασθέντος ακινήτου του χαρτοφυλακίου της Pillar, με τη μοναδική βάση δεδομένων όπου παρέχονται -στις περισσότερες των περιπτώσεων- οι αναγκαίες πληροφορίες: Το Ελληνικό Κτηματολόγιο.

Τα αποκαλυπτικά αποτελέσματα αυτής της έρευνας θα δημοσιευθούν την ερχόμενη εβδομάδα, στο επόμενο ρεπορτάζ αυτής της σειράς: «Πλειστηριασμοί ακινήτων: H Pillar κερνάει, η Eurobank πίνει».

Ταυτότητα Έρευνας

Το άρθρο δημοσιεύεται στο πλαίσιο του διασυνοριακού πρότζεκτ Urban Journalism Network, ενός δικτύου ρεπόρτερ, δημοσιογράφων δεδομένων και ειδικών οπτικοποίησης το οποίο ερευνά τις κοινές προκλήσεις που αντιμετωπίζουν οι μεγάλες ευρωπαϊκές πόλεις και χώρες.

Η έρευνα χρηματοδοτήθηκε από το πρόγραμμα Stars4Media και το Journalismfund Europe.

Μπράβο για την επίπονη έρευνα και την εκτεταμένη σας παρουσίαση. Φαντάζομαι ότι γνωρίζεται ότι το ζήτημα της ανυπαρξίας έδρας και νομικού υπεύθυνου των services στην Ελλάδα, έγειρε πρώτη μια δικηγορική εταιρεία, με σχετική επιστολή/ερώτημα ΄προς την ΑΑΔΕ.

Μπορώ να δημοσιεύσω το άρθρο στο facebook;

Είμαι διαχεριστρια σελίδας που αφορά σύνδεσμο δανειοληπτών, συγκεκριμένα: Πανελλήνιος Συνδεσμος Δανειοληπτών Μικρομετοχων Συνταξιούχων ΕΤΕ

Εύγε, πραγματικό “eye opener”.

Περιμενουμε με ανυπομονησία το επόμενο μέρος!

Μπράβο συνεχειστε

Συγχαρητήρια για το ανάλυση. Καταπληκτική έρευνα. Αλλά ο ηθικός αυτουργός είναι η κυβέρνηση! Έχει ενδιαφέρον πώς παίρνουν τα ακίνητα στους πλειστηριασμούς. Με μια εγγυητική δική τους παίρνουν πίσω το 65% , του ποσού που έβαλαν στον πλειστηριασμό μέσα σε λίγες ημέρες, πληρώνοντας κάποιους λίγους τόκους, διότι ως πρώτοι προσημειουχοι αυτό περίπου θα έπαιρναν, όταν έβγαινε ο πίνακας κατάταξης, όμως μετά από 2 ή 3 ή και 4 χρόνια αφού γίνονται ανακοπες πάντα. Αυτό είναι το μεγάλο πλεονέκτημα τους. Με το 35% σε μετρητά παίρνουν τα ακίνητα!

Καλό

Γιατί δεν στέλνετε τα ευρήματα αυτά στην Hinderburg Research? Θα είναι παραπάνω από πρόθυμοι να δημοσιεύσουν μια εκτενή αναφορά.

ΣΥΓΧΑΡΗΤΗΡΙΑ ΓΙΑ ΤΟ ΑΚΡΩΣ ΕΜΠΕΡΙΣΤΑΤΩΜΕΝΟ ΚΑΙ ΚΑΤΑΤΟΠΙΣΤΙΚΟ ΑΡΘΡΟ ΣΑΣ.ΑΝ ΚΑΙ ΔΕΝ ΕΙΜΑΙ ΕΙΔΙΚΟΣ ΣΤΑ ΣΧΕΤΙΚΑ ΘΕΜΑΤΑ ΠΑΡΑ ΕΙΜΑΙ ΑΠΛΩΣ ΕΝΑΣ ΠΟΛΛΑ ΧΡΟΝΙΑ ΚΑΤΑΤΑΛΑΙΠΩΡΗΜΕΝΟΣ ΔΑΝΕΙΟΛΗΠΤΗΣ ( 3 ΔΑΝΕΙΑ ΣΕ ΕΛΒΕΤΙΚΟ ΚΑΙ ΣΕ ΕΥΡΟ ) ΟΧΙ ΚΟΚΚΙΝΑ ΠΡΟΣ ΤΟ ΠΑΡΟΝ….ΘΑ ΑΝΑΜΕΝΩ ΕΝΑΓΩΝΙΩΣ ΚΑΘΕ ΝΕΟΤΕΡΗ ΕΝΗΜΕΡΩΣΗ ΣΑΣ…..ΕΥΧΑΡΙΣΤΩ

Συγχαρητήριαπ

Απίστευτα πράγματα με την άδεια της

ΤΤΕ καί τής κυβέρνησης Μητσοτάκη!!!!!!!!!

Μπράβο πολύ καλό άρθρο. Έχω κ εγώ ένα καταναλωτικό κ μια πιστωτική στην Eurobank -dovalue-kiklos-QQaunt ούτε ξέρω κ εγώ που……κ είμαι σε δύσκολη θέση. Από εσάς μάθαμε κ κάποια πράγματα πως λειτουργούν.. Εύγε..

Eξαιρετικο!